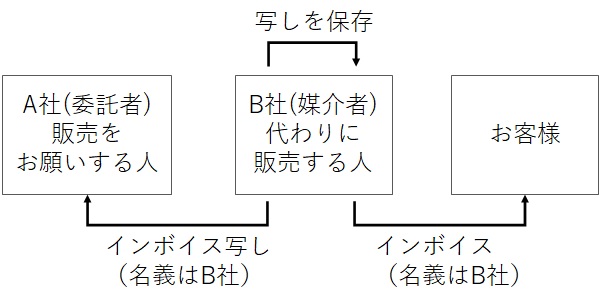

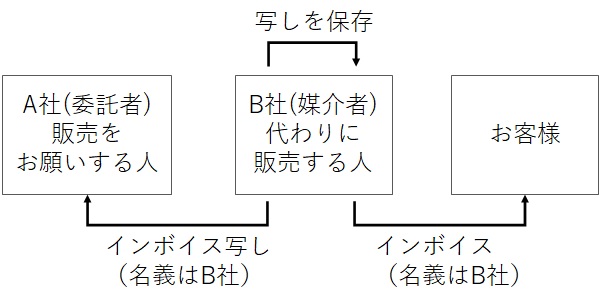

代理販売の場合、どうなるの?

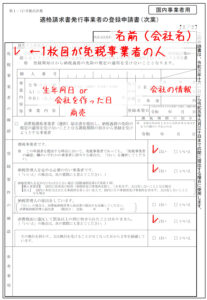

インボイスの登録申請書の書き方がこちらです。

ただし、ありとあらゆるパターンまで紹介するのは難しいので

こちらで紹介しているのは一番多そうな

9月30日までに申請をして10月1日から登録を受ける事業者です。

また、前もって消費税課税事業者選択届出書等を出しているケースでは

まず税理士がついていると思うので割愛します。

とりあえずインボイスの登録を受けるためには

この申請書を出さないといけません。

おおむねサンプルの図を参考に書いて出していただければ

ちょこっと問題があっても質問が来て対応できるので大丈夫です。

まずは出しておくこと、これが大事です。

また、免税事業者でも、今回は特例として

インボイスの登録をすると消費税の課税事業者になります。

本来は課税事業者選択届出書等が必要です。

注意すべき点としては2枚目があるよということぐらいです。

書くこともそれほど多くないです。

インボイスの登録は令和5年9月30日までに提出すれば

令和5年10月1日から登録を受けられることになっています。

当初は令和5年3月31日までの提出が必要でしたが

登録状況等を加味して延長されました。

一応、建前として出せなかった困難な理由がある場合だけ

9月30日まで伸びることになっていますが、

そのことについては記載がなくてもよいよとなっています。

登録申請は紙でもe-taxでも可能です。

また、同時に簡易課税制度の登録を受けることもできます。

提出時期の特例も用意されており、例えば、個人事業主の場合、

令和5年12月31日まで出せば、最初の年から簡易課税を使うことができます。

※元免税事業者の2割縛りについては別記事で。

補足として令和5年10月1日から令和11年9月30日までに

登録を受ける場合には、登録を受けた日から課税事業者となります。

出した日からではないので注意が必要です。

※本記事は記載時の税務上の取り扱いに基づいています。

後日、制度の変更等が生じる可能性が高いためご注意ください。

※本記事は記載時の税務上の取り扱いに基づいています。

後日、制度の変更等が生じる可能性が高いためご注意ください。

令和5年10月からインボイスが開始されます。

その手続きの申請期限が令和5年3月にせまっており

今、免税事業者ではインボイスの導入にあたり

税理士に依頼するか?で大きな問題になっていると思います。

これを機会に顧客を増やそう!と考えている同業者も多く

同業他社にはかなり文句を言われそうですが、

現在、免税事業者でインボイスの導入が必要という場合なら

税理士を使う必要はないと思います。

自分で計算して申告をして不足分を調査で払うという形で

十分だと思います。

ただし、いくつかのポイントは抑えておく必要があります。

① 最も得な方法にこだわらない

② 簡易課税を使う

③ 税務調査でいくらか取られるのはあきらめる

① 最も得な方法にこだわらない

自分でやる場合、一番得な方法はなにか?ということにこだわると

専門的な知識が足りないため困難です。

むしろ、そのために使う時間で新しい売り上げを増やした方が得です。

どうしても最も得な方法を使いたい場合、

税理士を使うことで、あなたの会社にとって一番得な方法を相談できます。

ただし、結果的にこの場合、費用が高くつくでしょう。

② 簡易課税を使う

消費税の計算方法には、「本則課税」と「簡易課税」の2つの方法があります。

現在、免税事業者でインボイスを導入する場合、

「簡易課税」を選びましょう。

本則課税と簡易課税の違いは次の通りです。

●本則課税

売上の消費税と、支払いの消費税を使い正確な消費税を計算する

●簡易課税

売上の消費税のみをもとに業種別の割合を使って概算で計算する

簡易課税を選ぶ理由は2つ。

簡単に計算できる&得な可能性が高い。

簡易課税は売上さえわかれば概算で計算できるため

本則課税よりはるかに楽です。

税理士がやる場合、どっちも計算してより得な方を選ぶので

全然、簡易ではないのですが、最初から腹をくくって

簡易にしてしまえば、とても楽です。

さらに多少のミスを許容してしまえばもっと楽です。

また商売の内容によって違いますが、現在、免税事業者の場合、

簡易課税の方が特になる場合が多いです。

免税事業者でインボイス導入が必要な商売の場合、

時間をお金に換えるタイプの仕事が大半です。

こういった仕事の場合、おおむね簡易課税の方が計算上得になります。

③ 税務調査でいくらか取られるのはあきらめる

自分で計算する場合、税務調査は正しく計算してくれる場だとあきらめましょう。

がんばって正しく納税をしようとすれば、税理士を使うよりずっと得だと思います。

下記に例をあげてかなりざっくり計算します。

売上800万円サービス業、税理士の月額報酬2万円の場合、決算報酬4か月分の場合

この例の場合、税理士の年間報酬は2万円×12か月+8万円=32万円です。

次に自分で簡易課税で消費税を計算するときに

職種を間違えて10%足りなかったとします。

※下記の計算で0.5(第5種)を0.4(第4種)に間違えています

※職種については税務署で確認するのがベスト!

誤り:800万円 × 10% × 0.4 = 32万円

正しい:800万円 × 10% × 0.5 = 40万円

不足税額:40万円 – 32万円 = 8万円

これが税務調査で発覚した場合、通常であれば3年分の24万円が追徴税額になります。

この時、24万円はもともと払うべき金額で過去の支払いが不足していたものです。

税理士に依頼していた場合、前もって払っている税金なので、

追加で払ったとしても損にはなりません。

ですので、自分でやって損をする分というのは、

追徴税額に罰金的につく加算税や延滞税を追加で支払う分です。

仮に24万円の50%が加算税と延滞税で追加されたとすると、その額は12万円です。

1年あたりにすると4万円になります。

32万円と4万円なのでだいぶ金額に差がでますね

実際、職種を税務署に確認しておけば、ここまで大きな間違いになることはないでしょう。

例のように大きな違いでなく細かい違いがたくさん出ることの方が大きく

もっと少ない罰金で済みますので。

つまり、圧倒的に自分でやった方が得です。

さて、この①~③の方法を使う場合、重要なことが1つあります。

それは脱税はやめましょう。

特に売上を少なくして税金逃れをすると大きなダメージになります。

現在の税務署は、本人に正しく計算する気があいれば、無理難題は言いません。

頑張ってやった結果、納税額が足りないのなら

そこまで無茶なことを言ってくることはほとんどありません。

※調査官によっては変な人はいるので絶対ではない。

この件について税務署の職員と話したこともありますが、

現実的に資金的な面で税理士に依頼するのは無理だろうという認識も持っていました。

つまり誠実にやり納税をすれば大事にはなりません。

税理士を使う場合、もっと売り上げが増えて作業そのものを外注したいとか

経営相談をしたいという場合に活用することをお勧めします。